Ich dachte, ich fasse es nochmals zusammen und nehme zwischendurch ein paar Gesetze als „Argumenationsverstärker“ zur Hand, obwohl sie im Kern ja „Augenwischerei“ sind.

Zunächst geht man gewohnt zur Bank, um ein Darlehen zu erhalten. Darlehen kommt von „Lehen“. Das Darlehen wird mit der Unterschrift des Darlehensnehmers (Kreditnehmers) von der Bank per Eingabe in den Computer aus dem Nichts erzeugt und gelangt als „Sichteinlage“ auf das Girokonto. Fiat-Money = „Es werde Geld.“

Dieser Vorgang kann buchungstechnisch auf zwei Arten geschehen: „Regulär“ durch eine Anfrage der Hausbank an die übergeordnete Bank und die wiederum an die „Deutsche Bundesbank“. Somit wäre eine Verknüpfung von Forderungen/Verbindlichkeiten über die Bilanzen der jeweiligen Banken gegeben. Man sieht hier die Hierarchie.

Eine nicht weniger verwendete Methode wird durch eine Bilanzverlängerung erreicht. Das bedeutet, dass die Bank das Darlehen sowohl bei Forderungen wie auch Verbindlichkeiten verbucht und die anderen Banken nichts davon erfahren. Klingt komisch, ist auch so. Denn werden so unkontrolliert Geldmittel und Fürstentümer geschaffen.

Beim Akt der Geldschöpfung werden die Zinsen jedoch nicht mitgeschaffen und sind vom Darlehensnehmer durch wertschöpfende Mehrarbeit zu erbringen.

Da der Banker von den Zinsen lebt, tritt hier das eigentliche Innverhältnis zwischen Bank(Kaufmann) und Wertschöpfer als Lehensverhältnis zu Tage.

„Gehst du zur Bank, triffst du einen Kaufmann. Benötigst du etwas zu Essen und zu trinken, gehst du zum Kaufmann. Gehst du zur Arbeit, führt das Unternehmen in der Regel ein – Kaufmann.“

Hinweisend auf Art. 4 EMRK (Europäische Menschenrechtskonvention), sind Sklaverei und Zwangsarbeit jedoch verboten. Man mag jetzt darüber nachdenken, bedeutet ein Darlehensvertrag ja stets eine Selbstversklavung – ohne dass man das in der Regel weiß.

Und da jeder auf sein Erspartes auch noch Zinsen bekommt, die als Bromsamen (siehe später zum Thema „Rendite“) von den Banken an die Kunden verteilt werden, beuten sich alle zudem noch gegenseitig aus. Es kommt aber noch dicker.

In §14 BBankG (Bundesbankgesetz) Absatz 1 Satz 2 heißt es: Auf Euro lautende Banknoten sind das einzige unbeschränkte gesetzliche Zahlungsmittel.

Dazu die Broschüre „Schülerbuch Geld und Geldpolitik“ der Deutschen Bundesbank auf Seite 56 im Kapitel „Das Buchgeld“: „Buchgeld ist Geld, aber kein gesetzliches Zahlungsmittel.“

Das gestattet uns die Frage, was dann das Geld auf dem Girokonto ist? An dieser Stelle bewegt sich das Giralgeld außerhalb des Rechts. Wie kann überhaupt Recht auf etwas angewandt werden, wenn es sich außerhalb des Rechts bewegt?

Im § 248 BGB Absatz 1 wird jedoch klar gesagt: Eine im Voraus getroffene Vereinbarung, dass fällige Zinsen wieder Zinsen tragen sollen, ist nichtig. Da es sich um kein gesetzliches Zahlungsmittel handelt…tja. Soviel zu der Gläubigerseite, dem Kunden und seiner Selbstversklavung im rechtsfreien Raum.

Nehmen wir mal ein Darlehen auseinander. Das Nachfolgende haben wir als Information bereits in 2012 zugespielt bekommen und weiter ausgearbeitet.

Ein Kredit (z.B. 100.000 €) wird durch die Bank aus dem Nichts geschaffen (siehe oben). Es werden lediglich Zahlen in einen Computer getippt und das Ganze erscheint später als „Sichteinlage“ auf dem Konto. Beschäftigt man sich mit dem „Risiko“ der Bank, liegt dieses für 99.000 € lediglich bei ca. 75 € pro Jahr zzgl. 1000 € Eigenkapital. Diese 99.000 € plus 1.000 € Eigenkapital gehen, verbunden mit den Zinsen (die nie im System geschaffen wurden), als Forderung an den Kreditnehmer. (So am Rande: Die Produktionsstückkosten eines 20 €-Scheins, liegen bei 0,18 €.)

Gebucht wird das Ganze gern auch als Bilanzverlängerung, also “Forderungen” mit “Verbindlichkeiten” im selben Moment.

Bei der “Behandlung” fehlgeschlagener Kreditrückzahlungen agiert die Justiz offensichtlich auf überholten Wissensgrundlagen, welche sich noch auf ein Gold gedecktes Geldsystem beziehen, was nicht mehr der Fall ist.

Resultierende Maßnahmen, wie Zwangsversteigerungen, Enteignungen, Kontopfändungen, empfindliche Haftstrafen und damit verbundene Existenzvernichtungen etc., sind somit rechtswidrig, basieren auf falschen Grundlagen und, fehlenden Zusammenhängen und sind rückabzuwickeln. Es besteht bei allen momentan laufenden, zurückgezahlten und avisierten Krediten zudem der dringende Verdacht des sittenwidrigen Wuchers nach §138 BGB.

Der tatsächliche Aufwand beläuft sich auf ca. 75,00 € p. a. plus Zinszahlungen in Höhe von damals (in 2012) 0,85 % auf das an den Kunden ausgezahlte reale Eigenkapital von 1.000 € zuzüglich Verwaltungskosten von ca. 300,00 € p. a.

Dem stehen ca. 12 bis 18 % Zinsen gegenüber, was bei 18% einem Ertrag von ca. 17.616,50 € p. a. und einer Rendite von ca. 4.493,61% p. a. entspricht.

Abschließend ist noch zu erwähnen, dass der Mindestreservesatz heimlich von 2% auf 1% liquider Mittel gesenkt wurde und nur noch dieser als Sicherheit bei den Zentralbanken hinterlegt werden muss. Der Rest ist virtuelles Geld. Worin besteht also das Risiko der Banken?

Wie man oben lesen kann, geht es gar nicht ums Geld, sondern um die Erhaltung von Macht- über Wertschöpfungsstrukturen und wenn man sich durch die Online-Zeitungen bewegt, werden mehr und mehr Banken zunehmend geschlossen. Ein aktueller Werbespot der Commerzbank versucht dies auf lustige Art zu verdaubar zu machen.

In diesem Land übergeordnet, ist der Basisleitzins der Deutschen Bundesbank, der aktuell bei -0,88% liegt und alle regen sich darüber auf, dass ihr sauer Erspartes alsbald davon aufgefressen wird.

Wie bereits beschrieben, wurde der Zins bei Darlehen ja nie mitgeschaffen, was im Kern jetzt bedeutet, dass der Mensch durch den negativen Zins „frei“ wird und in dem Moment haben wir es mit einem fließenden Geldsystem nach Silvio Gesell zu tun, welches über einen Negativimpuls angetrieben wird. 1932 wurde dies durch den damaligen Bürgermeister in Wörgl ins Leben gerufen und war sehr erfolgreich, da das Geld durch den Negativimpulse im Fluß blieb.

Um einen Kredit ggf. gänzlich in Frage zustellen, bedarf es der Einsicht in die Finanzdokumentation, die bei der Bank geführt wird. dort liegen alle Informationen auch Unterschriften unter den Verträgen vor. Doch nicht selten wurden die Verträge weiter veräußert und in Spekulationsgeschäfte gepackt.

Auf der anderen Seite habe ich über Hörensagen erfahren, dass seit 1994 alle Kredite aus zwei Gründen nichtig sind: Es fehlen die entsprechenden Rechtsgrundlagen sowie verwenden die Bank die falschen Algorithmen zur Berechnung der Kredite. Was dazu führt, dass alle geleisteten Zahlungen an den Kreditnehmer zurückgezahlt werden müssen. Mehr habe ich jedoch noch nicht mitbekommen.

So stellte ein anerkannter Kreditsachverständiger fest, dass ein angeblicher Kredit, der lediglich 30 Jahre laufen sollte, in der Tat über 106 Jahre gelaufen wäre – so am Rande.

Sollte bei einem Kredit der Fall eintreten, dass es sich um Wucher handelt, dann kann man sich auf §§119 und 138 BGB berufen.

§ 119 Anfechtbarkeit wegen Irrtums

(1) Wer bei der Abgabe einer Willenserklärung über deren Inhalt im Irrtum war oder eine Erklärung dieses Inhalts überhaupt nicht abgeben wollte, kann die Erklärung anfechten, wenn anzunehmen ist, dass er sie bei Kenntnis der Sachlage und bei verständiger Würdigung des Falles nicht abgegeben haben würde.

(2) Als Irrtum über den Inhalt der Erklärung gilt auch der Irrtum über solche Eigenschaften der Person oder der Sache, die im Verkehr als wesentlich angesehen werden.

§ 138 Sittenwidriges Rechtsgeschäft; Wucher

(1) Ein Rechtsgeschäft, das gegen die guten Sitten verstößt, ist nichtig.

(2) Nichtig ist insbesondere ein Rechtsgeschäft, durch das jemand unter Ausbeutung der Zwangslage, der Unerfahrenheit, des Mangels an Urteilsvermögen oder der erheblichen Willensschwäche eines anderen sich oder einem Dritten für eine Leistung Vermögensvorteile versprechen oder gewähren lässt, die in einem auffälligen Missverhältnis zu der Leistung stehen.

Eine Anfrage auf die Zusendung der Finanzdokumentation durch ein rechtsanwaltliches Schreiben zu erwirken, führt nicht selten zum Rückzug der Bank, wenn diese die Unterlagen weiterveräußert und in Spekulationsgeschäfte gepackt hat. In evtl. Schreiben macht es Sinn darauf hinzuweisen, den ganzen Sachverhalt auch mit Mann und Maus zu veröffentlichen. Öffentlichkeit ist ein wirksames Mittel.

Was den Verkauf von Darlehensverträgen angeht: Die „Subprime Krise“ in den USA in 2008 bspw., wo plötzlich Zinszahlung auf Hausdarlehen anstanden, jedoch durch die Kreditnehmer nicht beglichen wurden, da deren Zahlungsfähigkeit nie geprüft worden war. So hatte man diese Papiere in CDOs (Collateralized Debt Obligation) verpackt, das sind umfangreiche Portfolios unterschiedlich bewerteter forderungsbesicherter Wertpapiere die zwischen AAA bis D bewertet sind. Die CDOs wurden jedoch mit AAA bewertet – also „schöngemacht“.

In der Regel waren es jedoch über 90% Schrottpapiere und die Ratingagenturen haben da mitgespielt und in 2008 ging dann für alle „die Hose runter“.

Wie sagte der eine im Film „The Big Short“: „Ein CDO ist Hundescheiße, eingewickelt in Katzenscheiße.“

Gedanke: Wenn die Sichteinlagen kein gesetzliches Zahlungsmittel sind, dann erklärt sich auch die Freiheit der Plünderung!!!

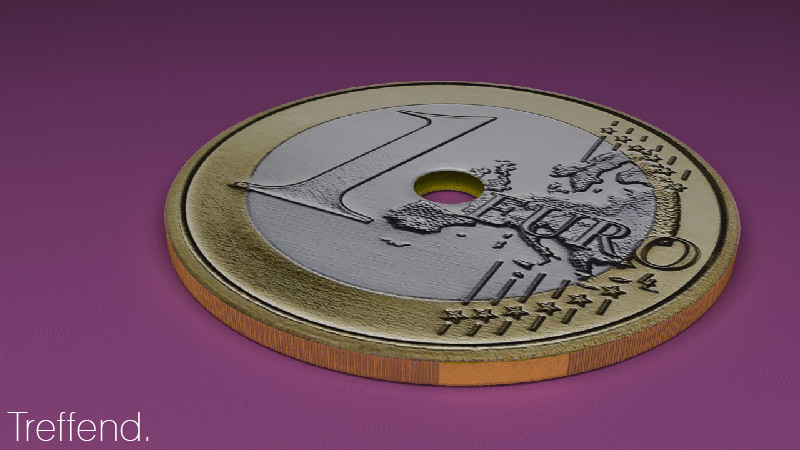

Titel des Beitragsbildes: „Die Welt: flach, hohl und rund“